Как вернуть НДФЛ при покупке жилья у ИП или по рассрочке: пошаговая инструкция 2026 года

фев, 7 2026

Когда вы покупаете квартиру, дом или комнату, государство дает вам шанс вернуть часть денег - до 260 тысяч рублей. Это называется имущественный налоговый вычет. Но если вы купили жилье у индивидуального предпринимателя или по рассрочке, многое меняется. Многие думают: «У ИП - свои правила, а рассрочка - это не полная оплата, значит, вычет не дадут». Это не так. Право на вычет есть, но нужно знать, как правильно оформить документы и когда подавать заявление.

Что даёт право на вычет?

Право на возврат 13% от стоимости жилья есть у любого налогового резидента России. Это значит, вы должны жить в стране не меньше 183 дней в году и официально платить НДФЛ - по ставке 13% или выше. Это не зависит от того, кто продал вам квартиру: частное лицо, компания или ИП. Главное - вы платите налоги, а не продавец.

Максимум, который можно вернуть - 260 тысяч рублей. Это 13% от 2 миллионов рублей - лимит, установленный законом. Если квартира стоит 1,8 млн, вы вернете 234 тысячи. Если 2,5 млн - всё равно 260 тысяч. Важно: вычет даётся только за один объект. Повторно его нельзя получить, даже если купите вторую квартиру.

Покупка у ИП: что важно?

Когда вы покупаете жильё у индивидуального предпринимателя, налоговая не смотрит на его бизнес. Она смотрит на вас: платите ли вы НДФЛ? Если да - вычет вам положен.

Но есть нюанс: если ИП работает на упрощёнке (УСН), патенте или ЕСХН, он не платит НДФЛ. Значит, в договоре купли-продажи не будет указана сумма налога. Это не проблема для вас - вы всё равно можете получить вычет. Проблема в другом: налоговая может отказать, если платежи оформлены плохо.

Что проверяют в налоговой:

- В платежке должно быть чётко написано: «Оплата по договору купли-продажи недвижимости».

- Реквизиты ИП в платеже должны совпадать с реквизитами в договоре.

- Если платили наличными - нужна расписка с указанием суммы, даты, паспортных данных и подписей.

- Если платили через банк - сохраняйте выписку с указанием назначения платежа.

По данным ФНС, до 30% отказов в вычете связаны с неправильным оформлением платежей при сделках с ИП. Особенно часто ошибаются: пишут «оплата за ремонт», «предоплата» или вообще не указывают назначение. Это повод для отказа. Не рискуйте - делайте всё чётко.

Если ИП работает на ОСНО (общей системе налогообложения), он платит НДФЛ. В этом случае он должен выдать вам чек или кассовый документ. Но даже если он этого не сделал - вы всё равно можете получить вычет. Главное - ваша сторона: вы платите налоги и имеете документы на покупку.

Покупка по рассрочке: как считать вычет?

Если вы купили квартиру в рассрочку - вы не получите сразу 260 тысяч. Вычет даётся только за те суммы, которые вы реально оплатили в течение года.

Пример: вы купили квартиру за 3 миллиона. Оплатили 1 млн в 2025 году, оставшиеся 2 млн - в 2026 и 2027 годах. В 2025 году вы подаёте декларацию 3-НДФЛ и получаете вычет только с 1 млн - это 130 тысяч рублей. В 2026 году - с очередной суммы, скажем, 1,2 млн - вы получите ещё 156 тысяч. Остаток вычета переносится на следующие годы, пока не исчерпаете лимит.

Важно: право на вычет возникает только после регистрации права собственности в Росреестре. Даже если вы платите по рассрочке, но ещё не стали полноправным владельцем - вычет не дают. Сначала - регистрация, потом - платежи, потом - вычет.

Что нужно для вычета по рассрочке:

- Договор купли-продажи с приложением графика платежей.

- Выписка из ЕГРН - подтверждение, что вы стали собственником.

- Платёжки за каждый год: банк, касса, переводы - всё с пометкой «оплата по договору».

- Декларация 3-НДФЛ за каждый год, в котором вы делали платеж.

С 2025 года вы можете подавать документы онлайн через личный кабинет налогоплательщика. Сканы договоров, выписок и платежей достаточно. Но сохраняйте оригиналы - налоговая может запросить их в течение 4 лет.

Можно ли получить вычет, если вы - ИП?

Да, но только если вы платите НДФЛ. Это ключевое условие.

ИП на УСН, патенте или ЕСХН - не платят НДФЛ. Значит, они не имеют права на вычет. Но если ИП ещё и работает по трудовому договору - получает зарплату, на которую удерживается 13% - он может получить вычет. Или если сдаёт квартиру в аренду и платит НДФЛ с доходов.

Пример: ИП Сергей работает на УСН «доходы», но официально трудоустроен в компании. За 2025 год он получил зарплату 800 тысяч рублей, с которой удержали 104 тысячи НДФЛ. В декабре 2025 года он купил квартиру за 2,2 млн. Он подаёт декларацию 3-НДФЛ и получает 260 тысяч - максимальный лимит. Даже если он не платил налог с бизнеса - он платил с зарплаты. Значит, право есть.

Если вы ИП и не работаете по найму, но сдаёте жильё в аренду - вы тоже можете получить вычет, если платите 13% с арендного дохода. Главное - чтобы у вас были документы, подтверждающие уплату налога: декларация 3-НДФЛ, квитанции, выписки.

Как подать заявление: два способа

Существует два способа получить вычет - через налоговую или через работодателя.

Способ 1: через налоговую

Подаёте декларацию 3-НДФЛ за прошлый год. Срок - до 30 апреля. В 2026 году вы подаёте документы за 2025 год. Через три месяца налоговая проверит документы. Если всё в порядке - вы получаете деньги на счёт. Это единовременный возврат. Плюс - вы можете получить всю сумму сразу, если у вас достаточно уплаченного налога.

Документы для подачи:

- Договор купли-продажи

- Выписка из ЕГРН

- Платежные документы (квитанции, выписки, расписки)

- Справка 2-НДФЛ с работы

- Декларация 3-НДФЛ (можно заполнить онлайн в личном кабинете ФНС)

- Паспорт и СНИЛС

Способ 2: через работодателя

Если вы официально работаете, вы можете получать вычет в течение года - не дожидаясь окончания года. Это значит, что с вашей зарплаты перестанут удерживать 13% НДФЛ, пока вы не «израсходуете» весь лимит.

Как это работает:

- Подаёте в налоговую декларацию 3-НДФЛ и заявление на вычет.

- Получаете уведомление от налоговой - документ, подтверждающий ваше право на вычет.

- Передаёте его работодателю.

- Следующие месяцы вам платят зарплату без удержания налога.

Этот способ удобен, если вы хотите получать деньги «прямо сейчас», а не ждать год. Но он работает только при наличии официального дохода. Если вы безработный, пенсионер или ИП без зарплаты - этот способ вам не подойдёт.

Что не даёт вычет?

Некоторые ошибки приводят к отказу. Вот основные:

- Покупка у родственника - вычет не даётся, если сделка между близкими родственниками (супруги, родители, дети, братья, сёстры).

- Квартира куплена за материнский капитал - вычет даётся только с той части, которую вы оплатили своими деньгами.

- Нет регистрации права собственности - вы не собственник, значит, нет права на вычет.

- Нет подтверждения оплаты - если в платежке не указано, за что вы платите, налоговая откажет.

- ИП на УСН без других доходов - если вы не платите НДФЛ вообще - вычет не положен.

Что делать, если отказали?

Если вам отказали в вычете - не паникуйте. Чаще всего это техническая ошибка. Проверьте:

- Все ли документы подписаны и датированы?

- Совпадают ли реквизиты в договоре, платежке и выписке?

- Есть ли в договоре графики платежей при рассрочке?

- Указано ли назначение платежа?

Если ошибки есть - исправьте, подайте заново. Вы можете обжаловать отказ в вышестоящей налоговой инспекции или в суде. Но лучше сразу сделать всё правильно.

Советы на 2026 год

- Всегда сохраняйте оригиналы платежей - на случай проверки.

- При рассрочке - оформляйте отдельное соглашение с графиком платежей, заверенное нотариусом.

- При покупке у ИП - требуйте, чтобы в договоре и платежках были полные реквизиты и назначение.

- Не ждите, пока закончится год - подавайте документы как можно раньше.

- Используйте личный кабинет ФНС - там можно подать декларацию, проверить статус и получить уведомление без посещения инспекции.

В 2024 году около 15% всех получателей имущественного вычета - это индивидуальные предприниматели. Значит, система работает. Главное - не пропустить детали. Вы не просто покупаете квартиру. Вы оформляете налоговый вычет. И это не формальность - это деньги, которые можно вернуть. Не теряйте их из-за неправильно оформленного чека или забытого графика платежей.

Можно ли получить вычет, если жильё куплено у ИП на УСН?

Да, можно. Право на вычет зависит от того, платите ли вы НДФЛ, а не от режима налогообложения продавца. Если вы - налоговый резидент и уплачиваете налоги с зарплаты, аренды или других доходов - вычет вам положен. Главное - правильно оформить платежи и договор. Продавец на УСН не влияет на ваше право.

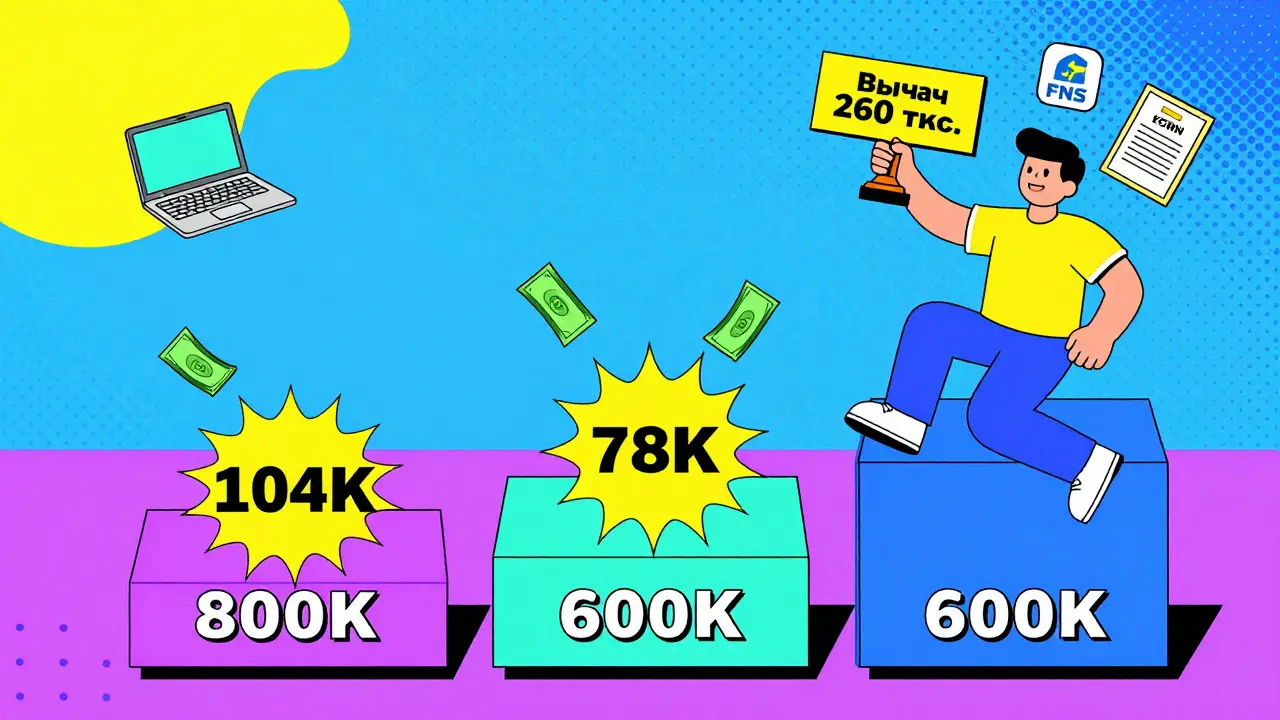

Как получить вычет, если я купил квартиру в рассрочку на 5 лет?

Вычет даётся поэтапно - только за те суммы, которые вы реально оплатили в каждом году. Например, если в 2025 году вы заплатили 800 тысяч, в 2026 - 600 тысяч, то в 2025 году вы получите 104 тысячи (13% от 800 тыс.), а в 2026 - 78 тысяч (13% от 600 тыс.). Остаток вычета переносится на следующие годы, пока не исчерпаете лимит в 2 миллиона рублей. Главное - подавать декларацию 3-НДФЛ каждый год и прикладывать платежные документы.

Можно ли получить вычет за квартиру, купленную за материнский капитал?

Да, но только за ту часть, которую вы оплатили своими деньгами. Материнский капитал - это не ваш личный доход, и с него вы не платите НДФЛ. Значит, с этой суммы вычет не даётся. Например, если квартира стоит 3 миллиона, из них 600 тысяч - маткапитал, а 2,4 миллиона - ваши деньги, то вычет будет только с 2,4 млн. То есть 312 тысяч. Но закон устанавливает лимит в 2 млн, значит, вы получите максимум 260 тысяч.

Что делать, если я не работаю, но купил квартиру?

Если вы не работаете и не получаете доход, с которого платите НДФЛ - вычет не положен. Вычет - это возврат уже уплаченного налога. Если вы не платили налог - нечего возвращать. Исключение: если вы ИП на ОСНО, сдаёте квартиру в аренду или получаете доход от инвестиций - тогда можно. Но если вы - безработный, студент или пенсионер без дополнительных доходов - вернуть деньги не получится.

Можно ли получить вычет за несколько квартир?

Нет. Право на имущественный вычет даётся только один раз в жизни. Даже если вы купили первую квартиру за 1,5 млн и получили 195 тысяч, а потом продали её и купили вторую за 3 млн - вы не сможете получить ещё 260 тысяч. Остаток вычета можно перенести на другое жильё, но только в пределах одного лимита в 2 миллиона. То есть вы можете использовать его на вторую покупку, но не добавить новый лимит.