Страхование при ипотеке: что обязательно, а от чего можно отказаться в 2025 году

ноя, 19 2025

Когда вы берете ипотеку, банк сразу говорит: страхование - обязательно. Но что именно? И можно ли отказаться от чего-то, не рискуя потерять квартиру или заплатить вдвое больше? Многие думают, что если банк предлагает страховку жизни, титульное страхование или покрытие внутренней отделки - значит, это нужно. На самом деле, только один вид страхования законодательно обязателен. Остальное - ваш выбор. И если вы знаете, как правильно действовать, можете сэкономить десятки тысяч рублей в год.

Что именно страховать обязаны?

По закону №102-ФЗ «Об ипотеке» и последним поправкам от 2023 года, единственный обязательный вид страхования - это страхование залогового имущества. То есть, ваша квартира, дом или комната, которые банк держит в залоге до полного погашения кредита. Без этого полиса банк просто не выдаст ипотеку. Это не предложение. Это требование.

Что покрывает этот полис? Только то, что связано с физической утратой или повреждением самого объекта: пожар, взрыв газа, затопление, землетрясение, ущерб от хулиганов или стихийных бедствий. Важно: внутренняя отделка, мебель, техника, ковры, обои - всё это не входит в страховку. Банк не заботится о вашем ремонте. Ему важна только структура: стены, перекрытия, окна, двери, фундамент. Если дом сгорел - он хочет, чтобы его деньги вернулись. Если вы просто испортили плитку - это ваша проблема.

Стоимость такого полиса - в среднем 0,1-0,3% от стоимости квартиры. То есть, если вы купили жильё за 5 млн рублей, страховка обойдётся в 5 000-15 000 рублей в год. Выгодоприобретателем здесь выступает банк. Если что-то случится, деньги пойдут напрямую ему - на погашение остатка долга. Вы не получите ни копейки на ремонт. Но зато не останетесь с долгом и без жилья.

Что можно смело отказать - и не потеряете квартиру

Всё остальное - добровольно. И банк не имеет права настаивать. Ни на страхование жизни, ни на титульное страхование, ни на защиту от затопления соседей. Это нарушение закона. Подтверждено Пленумом Верховного Суда РФ и Указанием Банка России. Но многие заемщики соглашаются - из-за страха, незнания или давления.

Страхование жизни и здоровья - самый популярный «дополнительный» продукт. Банк говорит: «Снизим ставку на 1%». Звучит заманчиво. Но посчитайте: если вы берёте кредит на 5 млн рублей под 9% на 20 лет, экономия в 1% - это около 500 000 рублей переплаты за весь срок. А стоимость полиса? От 1% до 2% от суммы кредита в год. То есть, 50 000-100 000 рублей в год. За 20 лет вы заплатите за страховку в 1-2 раза больше, чем сэкономите на ставке. Многие это не понимают, пока не попадают в сложную ситуацию.

Есть и другая сторона. Некоторые люди действительно выживают благодаря страховке жизни. Например, после тяжелой болезни или инвалидности банк закрывает остаток долга. Но это редкость. По данным ВТБ, 87% заемщиков оформляют эту страховку. Но эксперты SRV Group и реальные калькуляторы показывают: в 9 из 10 случаев это не окупается. Если вы здоровы, молоды, не работаете в опасной профессии - отказывайтесь. Ставка вырастет, но не на 2%, а максимум до уровня, который банк предлагает другим заемщикам без страховки. С 1 июля 2024 года это регулируется законом. Вы не платите за чужие риски.

Титульное страхование - для тех, кто покупает вторичное жильё. Оно защищает от ошибок в документах: если окажется, что прежний собственник не имел права продавать, или есть скрытые наследники, или суд признал сделку недействительной - вы рискуете потерять квартиру и деньги. Это редкий, но катастрофический риск. Стоимость - 0,1-0,3% от стоимости квартиры. Если вы покупаете жильё у надежного застройщика или в новостройке с чистой историей - можно не брать. Если купили квартиру у бабушки, которая получила её в 1970-х - лучше застраховаться. Одна ошибка в документах - и вы потеряете всё. В 2024 году 68% судов встают на сторону заемщиков, если банк навязал это страхование. Но если вы сами решили - это ваш выбор.

Страхование внутренней отделки - если вы вложили 1,5 млн рублей в ремонт, и боитесь, что сосед сверху затопит. Банк не требует. Но если вы не застрахованы - восстанавливать ремонт придётся за свой счёт. Стоимость - 0,05-0,15% от стоимости ремонта. Если ремонт дорогой, а соседи - «водяные», стоит подумать.

Страхование гражданской ответственности - за ущерб соседям. Например, вы забыли закрыть кран, и затопили трёхэтажный дом. Сумма ущерба может быть миллионной. Этот полис стоит 500-1 500 рублей в год. Очень дешёвый. Если вы живёте в старом доме с плохими трубами - возьмите. Если вы в новостройке с современной системой - можно обойтись без него.

Что изменилось в 2024-2025 году

До 1 июля 2024 года банки могли повышать ставку на 1-3% за отказ от страховки. Были случаи, когда ставка подскакивала с 8% до 12%. Это было незаконно, но никто не штрафовал. С 1 июля 2024 года всё изменилось. Теперь банк может повысить ставку только до уровня, который он предлагает другим заемщикам, которые не оформляют страховку. То есть, если у вас ставка 9,5% с страховкой, а без неё - 10,8%, то при отказе вы получите 10,8%. Не 12%. Не 14%. Только то, что уже есть в прайсе.

Это значит: отказаться можно. И не будете обмануты. Даже если банк говорит: «Без страховки - не дадим ипотеку», - это ложь. Они обязаны дать кредит, просто с более высокой ставкой. Если вам отказывают - пишите жалобу в ЦБ РФ. В 2024 году 34% всех жалоб по ипотеке - именно на навязывание страховок. И суды в 68% случаев встают на сторону заемщиков.

В 2025 году планируют ещё одно изменение: банки должны будут давать заемщикам выбор из списка страховых компаний, а не навязывать только свою дочернюю фирму. Сейчас большинство кредиторов работают только с «своими» страховщиками - и берут за это комиссию. Когда появится конкуренция - цены упадут на 15-20%. Ждите этого. Пока же - сравнивайте предложения. Иногда полис в «Согласии» или «Альфа-Страховании» дешевле, чем в банковской страховой.

Как не попасться на уловки

Вот что делать, если вы хотите оформить ипотеку и не переплатить лишнего:

- Запросите у банка письменный перечень обязательных страховок. По закону они обязаны его предоставить.

- Откажитесь от всех добровольных страховок письменно. Подпишите документ, что вы понимаете, что ставка вырастет, но вы принимаете это.

- Если вам говорят: «Без страховки жизни - не подпишем договор» - требуйте письменный отказ и сразу пишите жалобу в ЦБ РФ через сайт cbr.ru.

- Не подписывайте документы в спешке. Дайте себе 24 часа на раздумье. Банк не может требовать подпись в тот же день.

- Сравните стоимость страховки в разных компаниях. Даже если банк предлагает «свою» - запросите расчёт от «Согласия» или «Ренессанса».

- Если вы берёте льготную ипотеку (военная, субсидированная, с маткапиталом) - обязательное страхование недвижимости всё равно нужно. Исключений нет.

Не верьте фразам: «Это для вашей же защиты». Защита - это ваша ответственность. Вы не обязаны платить за чужую прибыль.

Что делать, если уже оформили лишнее

Если вы подписали договор, а потом поняли, что переплатили - не паникуйте. В течение 14 дней после подписания вы можете отменить страховку без штрафов - это «период охлаждения». После этого - сложнее. Но если страховку навязали - вы можете требовать возврата денег даже через год. Суды это поддерживают. Соберите: договор, квитанции, переписку с банком, запись разговора (если есть). Подайте жалобу в ЦБ РФ и Роспотребнадзор. В 2024 году банки выплатили заемщикам более 1,2 млрд рублей за незаконно навязанные страховки.

И помните: вы не обязаны быть страховой компанией. Ваша задача - жить в квартире. А не платить за риски, которые не ваша вина.

Сколько реально можно сэкономить

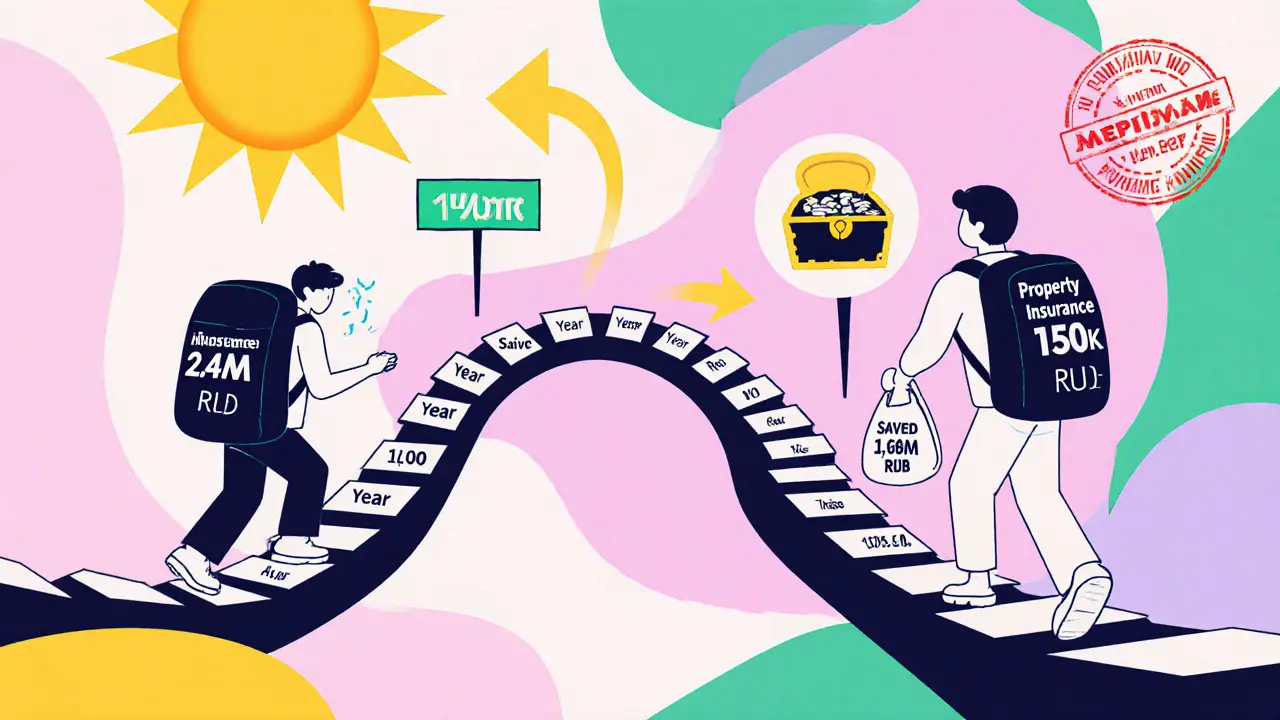

Пример: ипотека на 6 млн рублей на 20 лет под 9,5% с обязательным страхованием недвижимости (7 500 руб/год) и добровольным страхованием жизни (120 000 руб/год).

- С полисами: ежемесячный платёж - 53 800 руб, переплата - 6,7 млн руб.

- Без страховки жизни: ставка 10,8%, ежемесячный платёж - 59 500 руб, переплата - 8,3 млн руб.

- Разница в переплате - 1,6 млн руб.

- Стоимость страховки жизни за 20 лет - 2,4 млн руб.

То есть, вы переплатите на 800 тысяч больше, но зато не заплатите 2,4 миллиона за страховку. Экономия - 1,6 млн рублей. Это не миф. Это цифры из реальных договоров. И это только если вы не заболеете. Если заболеете - банк закроет долг. Но шанс - один на сто. Выбирайте сами: 1,6 млн сейчас или 2,4 млн на страховку, которая, возможно, никогда не сработает.

Можно ли отказаться от обязательного страхования недвижимости?

Нет. Отказ от обязательного страхования залогового имущества - это прямое нарушение закона №102-ФЗ. Банк имеет право отказать в выдаче ипотеки, если вы не предоставите полис на квартиру. Это единственная страховка, от которой нельзя отказаться. Даже если вы готовы платить больше - без этого полиса ипотеку не дадут.

Почему банк настаивает на страховании жизни, если это необязательно?

Банк зарабатывает на этом. Он получает комиссию от страховой компании за продажу полиса - до 30% от стоимости. Это прибыль, которая не зависит от вашего здоровья. Если вы не подпишете - банк потеряет доход. Поэтому они говорят: «Это для вашей защиты», «Ставка снизится», «Это стандартно». Но на деле - это способ увеличить прибыль. Закон запрещает навязывать, но не запрещает убеждать. Будьте внимательны.

Что будет, если я не продлю страховку на квартиру?

Банк получит уведомление, что полис не продлен. Он может: 1) потребовать немедленно оформить новый полис, 2) начислить штраф, 3) в крайнем случае - потребовать досрочного погашения кредита. Это не редкость. Даже если вы платите вовремя, без страховки вы нарушаете условия договора. Продлевайте страховку каждый год - даже если берёте кредитные каникулы. Отсрочка платежей не отменяет обязательств по страхованию.

Можно ли выбрать свою страховую компанию?

Да, но не всегда. Сейчас банки часто требуют, чтобы страховка была только у их партнёра. Это незаконно, но пока распространено. С 2025 года закон должен обязать банки предоставлять список из нескольких компаний. Пока же - требуйте список. Если вам предлагают только одну - спросите: «А почему не Согласие? Почему не Альфа-Страхование?» Если ответа нет - подавайте жалобу. Это нарушение закона о конкуренции.

Сколько стоит титульное страхование и стоит ли его брать?

Стоимость - 0,1-0,3% от цены квартиры. То есть, 5 000-15 000 рублей на 5 млн рублей жилья. Стоит ли брать? Только если покупаете вторичное жильё с долгой историей: много собственников, наследники, суды, приватизация в 90-х. Если квартира новая, от застройщика, с чистой выпиской из ЕГРН - можно не брать. Риск низкий. Но если вы не уверены - лучше перестраховаться. Одна ошибка в документах - и вы потеряете квартиру. Страховка стоит дешевле, чем судебные издержки.